ねえ~、会社に確定拠出年金制度があるけど、どの商品を選択したらよいの?

商品が複数あって、どれを選択すればよいか、よくわからない☹️

そうなの、私は、企業型確定拠出年金で外国株式インデックスファンドを選定。20年以上運用し、大きな成果が出たので、詳しく教えてあげるね!

企業型確定拠出年金(企業型DC)は、米国では401kと称されます。 企業年金制度改革の中で、高齢期における所得の確保のための自主的な努力を支援する目的で2001年に法制度化、同年10月に開始されました。

企業型DCは、基本的に会社が資金を拠出します。 が、商品の選択&運用は、企業に属する従業員に任せられております。

なので、運用成績は、各人により異なります。 従って、運用成績を上げる為には、金融商品に関する知識と運用に関するスキルが必要です。

私は、2001年企業型DC開始から10年後、当該ポートフォリオを見直し、運用してきました。

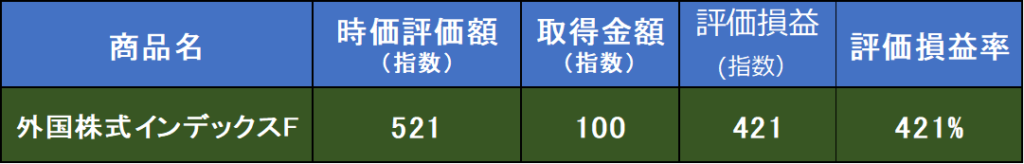

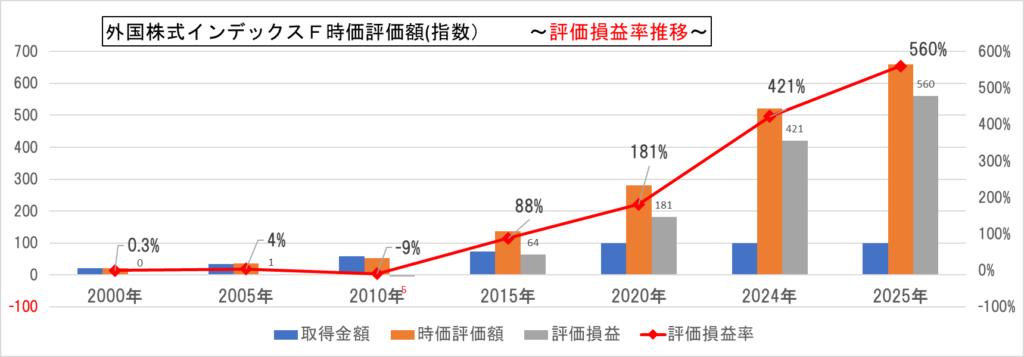

結果、22年後日本含め外国株式の投資信託運用成績は、投資額に対し評価損益率:100%以上。

なかでも、外国株式インデックスFの評価損益率:421%(時価評価額:投資額✖約5倍)と大きな成果を上げることができました。(2025.12.2 外国株式インデックスF評価損益率 560%)

従って、15年以上の運用期間が確保できる場合、企業型DCは、外国株式インデックスファンド 一択で、問題ないものと思います。

本記事は、主に以下のお悩みがある方にお勧めです。

- 確定拠出年金は、どの商品を選択して良いか迷っている

- 投資初心者で、リスクの高い外国株式への選択に迷いがある

- 確定拠出年金運用で、老後の安定した資産を確保したい

本記事をお読みいただいた方は、チャンスです。

企業型DCで、信託報酬率が0.1 %以下の優良な外国株式インデックスF等の最適な商品を選択。

あなたは、自分で決めた航路を守り、投資期間15年以上運用を継続することで、自由で豊かな楽しい未来が、待っていることでしょう!

企業型DC(確定拠出年金):仕組み・運用方法・税制度

企業型DC(確定拠出年金)は、企業が従業員の為に設けた私的年金制度。

従業員が将来の年金収入を確保するために、会社が、公的年金制度の国民年金・厚生年金以外、毎月一定額を拠出、定年まで積立を行う制度の一つとなっています。

企業型DC(企業型確定拠出年金)ってなあに?-制度の概要- (toushin.or.jp)

企業型DC制度の概要(基本的な仕組み、運用方法、税制度)を、以下解説します。

企業型DCの基本的な仕組み

資金の拠出・金融商品の買い付け

会社は従業員の年金収入を確保するために、毎月一定の金額を個人の口座に拠出。

従業員は、拠出された金額により、別途指定した金融商品を毎月買い付けます。

金融商品の積立・運用

従業員が買い付けした金融商品は、当該商品の運用方針に基づいて積立・運用。

従業員は、将来の退職時に一時金や年金といった形で受け取ることができます。

退職(満期)後の運用・取り崩し

退職時に一時金として受け取りを選択した場合、その時の時価評価額で受け取ることができます。退職時に解約、一括で受け取る場合、税制上退職所得控除が使えるため、状況によって節税ができるので、お得な場合があります。

一方、退職時に年金受給を選択した場合、買い付けた運用商品は継続運用されます。

予め売却順序を決め、運用期間に申請することで、取り崩しながら運用することが可能。 なお、商品売却順序は、適宜申請を行うことで変更可能です。

なので、退職後、定期的(2ヶ月毎)の定額(約10万程)取り崩しを選択した場合、買付した商品&運用方法により、資産の減るスピードを遅らせることが状況により可能です。

なので、選択した運用商品、当該運用商品の売却手順&運用方法によって、その時の株式市況&当該運用商品の利回りが高い場合、年間で前年に対し、時価評価額が増えることもあります。

企業型DCの運用方法

商品情報の提供

従業員は、運用機関から提示された複数の金融商品から、希望の商品を選択。

金融商品は、例えば、株式、債券、不動産、保険、定期預金等の資産クラスが含まれます。

なので、自分自身で多くの金融商品から最適な運用商品を選択するスキルが必要となります。

なお、企業が採用する運用機関によって、金融商品のラインアップが異なるので、希望の商品が見つからない場合があります。

この場合、運用機関とよく相談しましょう。

運用商品の確認・売却・スイッチング

企業型DCのWEBサイトを運営している運用機関は、インターネットで買付した運用商品の運用成績の確認だけでなく、運用商品の売却又はスイッチングに対応しているところがあります。

なので、自宅でインターネットによるアクセスできる環境が必須ですね。

外国株式インデックスファンド等の長期を視野に運用する商品は、その年の相場環境が悪くなった場合でも、容易に売却せず、坦々と積立継続するのが無難です。

リスクとリターン

定年退職後(年金受け取り開始)に、より多くの資産(リターン)を得るためには、信託報酬率が小さく、且つ価格変動(リスク)が大きい外国株式インデックスファンド等を選択することが望まれます。

なので、ポートフォリオは、外国株式インデックスファンド等の比率を高めることが必須ですね。

但し、選択した運用商品やその時の経済状況、運用状況によって大きなリターンが得られる反面、大きな損失を被ることもあります。

従って、選択する運用商品及び運用に関する知識が必要となり、投資に関する継続的な学習が重要です。

企業型DCの税制度

非課税運用

基本的に運用した金融商品の利益や配当は、満期(年金受給)まで非課税で運用されます。

税制上の優遇

会社が拠出した金額に対して一定の範囲で税制上の優遇があります。 ただし積立終了後、年金として受け取る際に所得税(対受給額7.6575%)課せられ、源泉徴収されます。

なお、源泉徴収された税金は、当該年度の収入・課税所得額により、確定申告で還付金により取り戻すことができる場合があります。

面倒がらずに、年金受給であっても毎年、確定申告しましょう!

興味のある方、以下の記事ご覧ください。

初心者向け解説:企業型DCのメリット&確定拠出年金

企業型DCは、企業により福利厚生制度として、取り込まれております。

しかも、給料以外に会社負担で自分の身銭を切らず、家計にも負担をかけずに資産運用できるのが、企業型DCの最大のメリットです。

初心者向けにリベラルアーツ大学の両学長が確定拠出年金について、動画でわかりやすく解説されています。

確定拠出年金の全体像及び詳細を動画で学びたい方、視聴されることオススメします。

企業型DC(確定拠出年金)は、個人のニーズやライフプランに合わせて柔軟に利用できる制度です。

しかし、運用結果にはリスクが伴うことをご理解ください。

なお、投資商品運用にあたって、運用成績は個人の自己責任となります。

なので、自身の状況や将来の目標に応じて計画的に見直し、随時活用することが重要です。

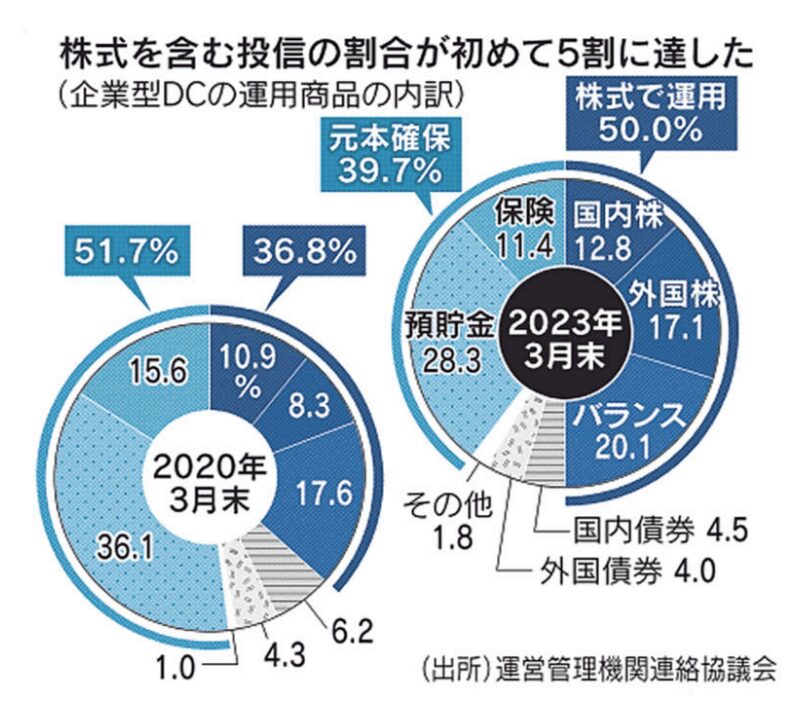

2020~2023年 企業型DC(確定拠出年金)のポートフォリオ

2020年3月末、企業型DCポートフォリオ ⇒ リスク資産:30%

2020年3月末、運営管理機関連絡協議会の資料によると、企業型DCの運用商品の内訳は、預貯金等の元金確保型が約51.7%、株式を含む投資信託等のリスク資産は、36.8%でした。

元金確保型の商品が過半数を占めており、リスクを取って投資する人が少ない状態でした。

2023年3月末、企業型DCポートフォリオ ⇒ リスク資産:50%超え

一方、2023年3月末は、元本確保型:39.7%に対し、株式等のリスク資産の割合が、初めて50%を超えており、3年前の2020年3月末に対し、割合が逆転する形になりました。

これは、2024年から新NISA制度開始及び直近の株式市場相場が株高で市場が好調なこともあり、投資人口が増加したことが考えられます。

これより、企業型DCにおいても、運用にリスク資産への投資に意識が大きく変化したのではないでしょうか?

リベラルアーツ大学の両学長、お金のニュースで解説

投資家で人気No1のリベラルアーツ大学の両学長が、「お金のニュース」で、詳しく解説されています。

2023年に株式への投資信託の割合が初めて50%超え、日本人のリスク商品を保有する意識が大きく変化しました。

両学長は、確定拠出年金は15年以上の長期投資のため、運用商品は、”外国株式インデックスファンドの一択”を推奨されてます。

長期的に資産を増やすためには、いかに適切なリスクを取っていくかが重要なポイントです。

【体験談】企業型DCで、外国株式インデックスファンドを20年以上運用

企業型DC開始当初(リスク資産70%内 ⇒ 外国株式比率:10%)

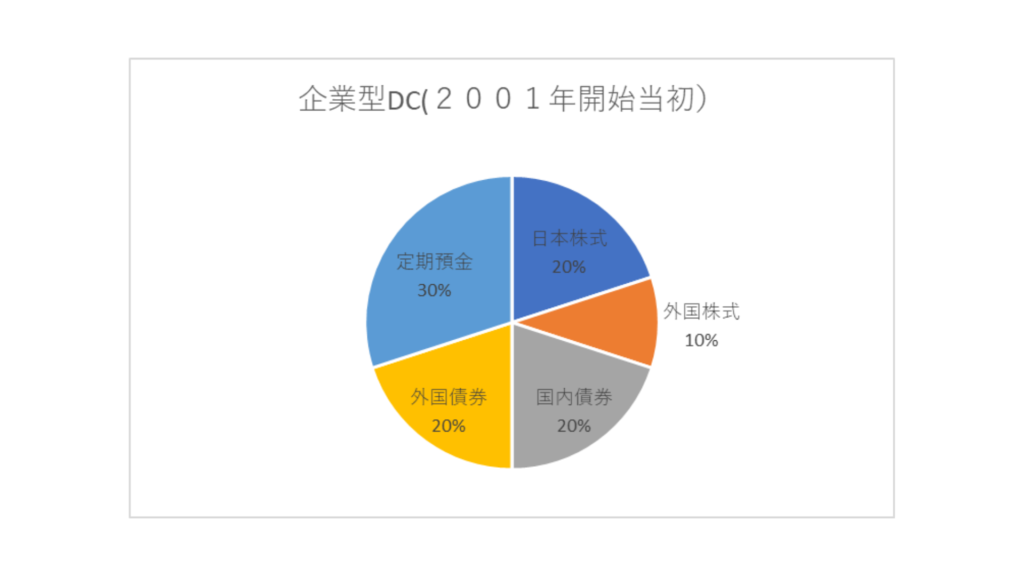

私は、企業型DC開始当初、株式・債券等投資信託のリスク資産を70%、定期預金等の無リスク資産を30%に設定しました。

企業型DCの金融資産ポートフォリオ

金融資産ポートフォリオ(資産配分)は、日本株式20%、外国株式10%、国内債券20%、 外国債券20%、定期預金30%で積立投資を始めました。

企業型DCの運用結果

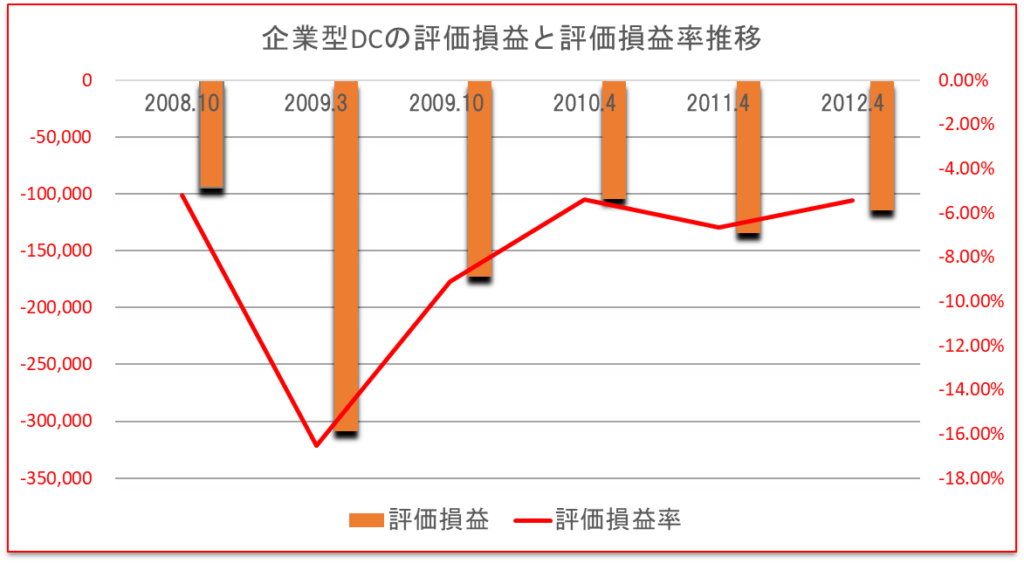

2001年~2007年運用結果は、評価損益率が、⁺10%前後で推移しておりました。

ところが、2008年のリーマンショック及び2010年の欧州経済の停滞時に、株価が暴落。

その後、約4年程、下図の通り、評価損益率が-5%~-16.5%と赤字に転落。

暫くその状態が続きました。

株式投資を始めてから、保有する銘柄の時価が、外部環境により急速に下落。 長期間、評価損益が赤字(マイナス)が続くと、心理的につらいものがありますね。

評価損益の赤字が累積。株価が暴落したら、大切なお金がなくなってしまうな~・・ どうしよう?

株式投資に対するマインド

株式投資においては、金融知識以外、以下マインドを整えることが重要です。

①損失を受け入れることの重要性

②感情面でのコントロール

③マーケットの変動に対する心構え

株式投資に対するマインド(心構え)は、以下記事に詳しく纏めています。

株価暴落が不安な方、以下の記事をお読みいただくと安心しますよ!

特に投資初心者の方、一読することをオススメします。

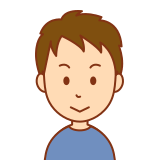

企業型DC開始から10年後(外国株式比率:10% ⇒ 25%)

金融資産のポートフォリオ見直し

企業型DC開始から10年後、金融資産のポートフォリオを見直しました。

GPIF(※)を参考に、外国株式、外国債券、日本株式、国内債券、各々25%均等としました。

(※)GPIF:年金積立金管理運用独立行政法人は、厚生労働大臣から寄託された年金積立金の管理・運用を行い、その収益を国庫に納付することで、年金財政の安定に貢献する組織で、市場運用開始以降(2001年度~2024年度第3四半期)収益率+4.40%(年率)となっています。

運用結果

その後の市場の経済回復により、2013年から評価損益は黒字化となりました。

企業型DC開始~20年後(外国株式インデックスF⇒ 評価損益率:421%)

企業型DC開始から20年後、外国株式、外国債券、日本株式、国内債券各々25%均等のポートフォリオで運用継続しました。

運用結果

この結果、2024.6月、外国株式インデックスFは評価損益率(※):421%達成。 (2025.5月初め当該インデックスFは、トランプ関税の影響あり一時的に評価損益率:406%と-15%低下するも、関税率見直しにより、12/2時点で 560%まで回復)

(※評価損益率:評価損益/取得金額×100%)

上記結果より15年以上の長期運用の場合、金融商品ポートフォリオは、外国株式インデックスF一択(100%)で、問題ないものと考えます。

なお、過去のパフォーマンスが将来の結果を保証するものではありません。

ご注意いただきたく。

選定した外国株式インデックスファンド

外国株式インデックスファンドは、企業型DCを導入する企業により、運用する運用機関・運用商品が異なります。

私が選定した外国株式インデックスファンドは、日本を除き世界に広く分散された株式を買い付けるファンドです。(現在、人気のeMAXIS Slim全世界株式インデックスファンド「略称:オルカン」あり。オルカンは日本込みですが、外国株式は、MSCI指数連動商品でオルカンと類似商品)

純資産総額が1,006億円と大きく、運用委託する信託報酬率が0.154 %と小さいのが特徴。

当該ファンドの評価損益率が最終的に560%と大きく伸長したのは、15年以上の長期運用により、世界の経済成長の恩恵を十分に受けられたものと考えます。

企業型DCで選択したファンドの信託報酬率の数値が、最終評価損益に影響します。 なので商品は、信託報酬率0.1%以下の小さいファンドを選択することがお勧めです。

外国(先進国)株式を短期~長期投資した場合:最大/最小騰落率

外国(先進国)株式投資開始後、短期(1年から2年程)のリターンは、変動が大きく、その時の市場の状況によっては、評価損益がマイナスになる可能性があります。

J.P.モルガンは、HPで先進国(外国)株式で、短期(1年)から長期(20年)投資した場合の最大/最小騰落率を示しております。

しかし、投資期間が長い(20年)ほど変動が小さく、且つリターンが安定していることから、投資期間が15年以上長期確保できる方は、有利ですね。

まとめ ⇒ 外国株式インデックスファンド一択(100%)

企業型DCの活用は、定年まで資金が拘束されるも税制的にメリットあります。

毎月一定額を積立投資(ドルコスト均等法)を採用した15年以上の長期的な運用を前提とした運用方法であります。

なかでも外国株式インデックスファンドは、歴史上時価評価額が右肩上がりの傾向です。

なので、定年まで15年以上の運用期間を確保できる若年齢層20歳~45歳の方は金融商品の選定に当たって、外国株式インデックスファンド一択(100%)でも、問題ないものと考えます。

ちなみにニッセイ基礎研究所HPでも、投資期間が長い若い人は、外国株式といった成長力がある株式インデックスにもっと投資すべきと言及されています。

老後のための資金を形成するための確定拠出年金(DC)においては、投資期間が長い若い人は、資産固定型バランス運用より、外国株式といった成長力がある株式インデックスにもっと投資すべきであると考えている。

一方、株式会社日本企業型確定拠出年金センターは、外国株式インデックス100%は、リスクが大きいので、注意点について以下で詳しく解説されています。

企業型DCで運用するには、投資目的、リスク許容度、そして手数料などを考慮して適正な商品を選択する知識&スキルが必要です。

なので金融商品に関する継続的な学習は欠かせないものと考えます。

私は、運用開始から10年後、外国株式、日本株式、外国債券、国内債券、各々25%均等のポートフォリオに見直し、運用してきました。

結果、外国株式インデックスファンドの評価損益率:421%と運用成績が一番パフォーマンスが高い結果となりました。(12/2時点での評価損益率:560%)

あなたも、確定拠出年金において、世界に広く分散された外国株式インデックスファンドをメインのポートフォリオとして選択・運用し、今後の老後の資金に備えていきませんか

きっと、素晴らしい自由で豊かな世界が待っていることでしょう!

金融商品でのインデックスファンドのメリットは、以下の書評に記載しています。

【書評】インデックス投資は、勝者のゲーム ~低コスト米国ETFは最強~ – Welcome to Shibu’s_Blog (shibu1013.com)

確定拠出年金には、企業型の他、個人型(iDeCo)があります。

参考までに某氏の個人型確定拠出年金(iDeCo)の運用実績について 以下記事で公開されております。

にほんブログ村のランキングに参加しています。

バナーをポチッと頂けると嬉しいです!

↓ ↓

にほんブログ村

コメント